أفضل استثمار في الوقت الحالي 2025

أفضل استثمار في الوقت الحالي يعتمد على طبيعة المستثمر، وأهدافهن وقدرته على تحمل المخاطر، فلكل مستثمر أهداف استثمارية مختلفة، وقدرة مختلفة على تحمل المخاطر؛ يتم تحديد الاستثمار المناسب بناءً عليهم.

إلى جانب الأخذ بعين الاعتبار الوقت الذي تستثمر فيه، حيث يختلف الوقت الذي تحدث فيه أحداث عالمية وأزمات جيوسياسية؛ عن أوقات السلم والاستقرار.

في هذا الشرح أقدم لك أفضل طريقة للاستثمار في الوقت الحالي، والربح المتوقع، والمخاطر المحتملة لهذا الاستثمار، كما أجيب عن أهم الأسئلة الشائعة حول أفضل استثمار في الوقت الحالي.

ما هو أفضل استثمار في الوقت الحالي؟

بالنسبة لي كمحلل أجد أن أفضل استثمار في الوقت الحالي هو الاستثمار في الأسهم، وهو الاستثمار الذي أُراهن عليه للفترة القادمة حتى منتصف عام 2026.

ولتعرف هل تأخذ برأيي أم لا يكفيك أن تعرف أني سبق أن أوصيت بشراء الذهب عندما كان سعره 2000 دولار أمريكي للأوقية، وتوقعت وصوله لـ 3600 دولار أمريكي؛ وهذا ما حدث بالفعل.

أما اليوم فأجد أن الخيار المناسب هو بيع الذهب والاستثمار في الأسهم إلى حين إشعار آخر، كحدوث أزمات جيوسياسية جديدة، أو أزمات في سلاسل التوريد وغيرها من الأزمات الممكنة.

ما الذي غير رأيي من الاستثمار في الذهب إلى الاستثمار في الأسهم؟

الذهب وصل إلى قمم تاريخية ومن المتوقع انخفاضه، وذلك نتيجة تراجع حدة الأزمات الجيوسياسية العالمية؛ وهو ما يصب في صالح الأسهم على حساب الذهب.

حيث أن انخفاض حدة الصراعات والأزمات الجيوسياسية يجعل الأسهم ترتفع كونه إيجابي للأسهم.

إلى جانب كون انخفاض الأزمات والمخاطر سلبي للذهب وبالتالي سيتراجع الذهب غالباً.

الخلاصة أن وقت الذهب قد انتهى وجاء وقت الاستثمار في الأسهم؛ كونها باتت أكثر بحية، وأصبح لدى سوق الأسهم فرص أكبر لتحقيق الربح.

لذلك يجب عليك التعرف على كيفية الاستثمار في الأسهم للمبتدئين، وقد وفرنا لك شرح بعنوان “الاستثمار في الأسهم للمبتدئين” يمكنك الاطلاع عليه للتعرف على كيفية البدء بشكل صحيح.

لماذا اخترت الأسهم كأفضل استثمار في الوقت الحالي؟

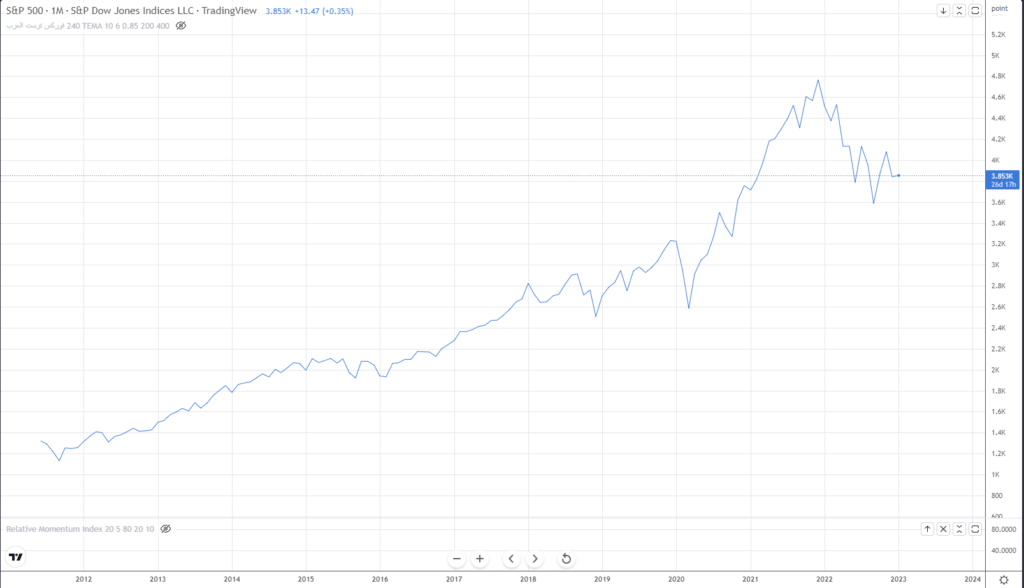

الأصول الأخرى غير آمنة وقد تعرضت لهبوط عنيف خلال الأشهر الماضية، إليك مثلاً السوق الأمريكي يمكنك النظر إلى بورصة ناسداك ورؤية السقوط الحر الذي تعرض له مؤشر ناسداك.

كما يمكنك مطالعة شارت البيتكوين لتجد أن السوق هبوط هبوط عنيف بشكل غير متوقع على الإطلاق، حيث لم يتوقع أي محلل هذا القدر العنيف من الهبوط.

كما لم تسلم الأسواق العربية المحلية للأسهم من الهبوط حيث تعرض السوق السعودي “تاسي” لهبوط كبير، كما تعرضت البورصة المصرية، والسوق التونسي، وغيرهم من الأسواق للهبوط أيضاً.

يمكنك التعرف على أرباح الاستثمار في البورصة لتأخذ فكرة عن الأرباح التي يمكنك تحقيقها من الاستثمار في الأسهم، يمكنك الاطلاع على تقرير “أرباح الاستثمار في البورصة” لتعرف أكثر.

أسباب صعود الأسهم في الفترة القادمة

من المتوقع أن تصعد الأسهم خلال الفترة القادمة، وذلك للأسباب التالية:

- انتهاء دورة الهبوط.

- الأسهم باتت مقومة بأقل من قيمتها العادلة بكثير.

- انتهاء حرب التعريفات الجمركية.

- توقعات تُشير إلى اقتراب خفض أسعار الفائدة في البنك الفيدرالي.

- بعض الأسهم باتت تأخذ رحلتها نحو الصعود وهي إشارة إيجابية للمتداولين.

- اقتراب انتهاء العديد من الحروب والأزمات الجيوسياسية.

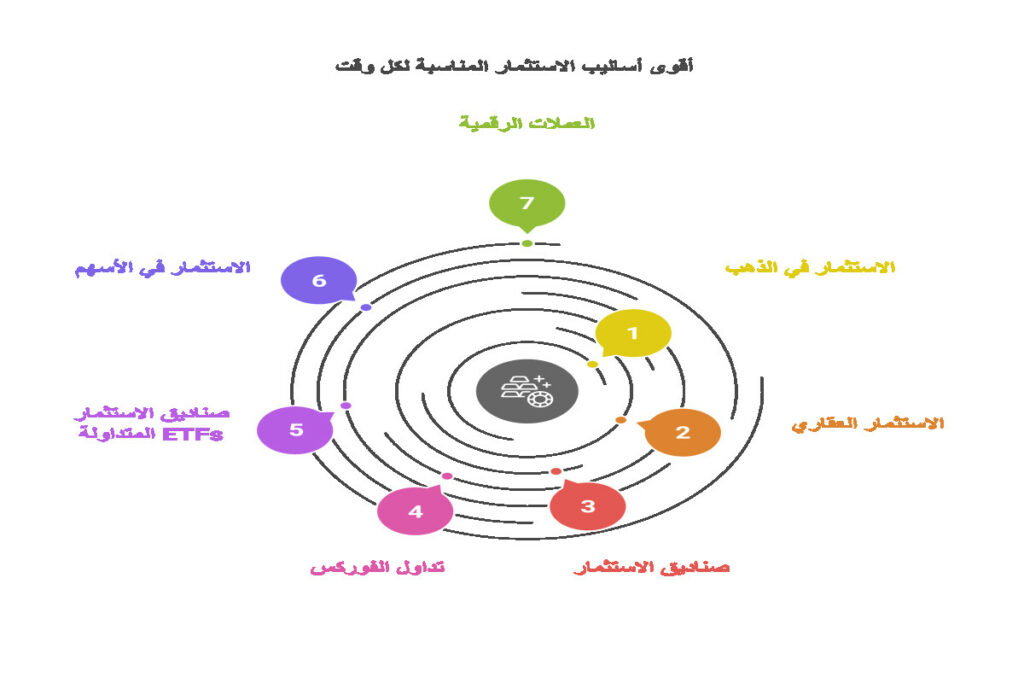

أفضل أنواع الاستثمار في كل وقت

نرتب لك أفضل أنواع الاستثمارات التي يمكنك الاستثمار فيها خلال عام 2025 ترتيباً تنازلياً فيما يلي:

- الاستثمار في الأسهم.

- الاستثمار في الذهب.

- الاستثمار العقاري.

- صناديق الاستثمار.

- التداول في الفوركس.

- صناديق الاستثمار المتداولة ETFs.

- العملات الرقمية.

هذه الاستثمارات هي تقريباً أكثر أنواع الاستثمارات انتشاراً بين المستثمرين العرب، في الأسطر التالية نوضح لك كيفية القيام بكل نوع منها في فقرة مستقلة.

يمكنك الحصول على استشارة من شركة تداول مرخصة عبر الضغط على الزر بالاسفل للحصول على افضل الفرص الاستثمارية الحالية:

الاستثمار في الأسهم

الأسهم ليست أفضل طرق الاستثمار في الوقت الحالي فحسب بل هي أفضل استثمار في كل وقت بالنسبة لمعظم المتداولين.

حيث تعتبر الأسهم حصص ملكية في الشركات تتيح لمالكها الاستفادة من نمو الشركة ومن توزيعات أرباحها.

حيث يمثل السهم حصة ملكية في الشركة المصدرة له؛ وتتيح لك كمتداول أن تحصل على جزء من توزيعات أرباح الشركة التي تقوم بتوزيعها على المساهمين؛ وذلك بحسب سياسة توزيع الأرباح الخاصة بالشركة.

إلى جانب أن السهم أيضاً يتيح لك الاستفادة من نمو الشركة وذلك عن طريق زيادة سعر السهم مع زيادة القيمة السوقية للشركة مما يساعد على نمو رأس مالك بمرور الوقت.

في حال كنت تتساءل هل الاستثمار في الأسهم مربح؟، وما مدى ربح الأسهم؟، يمكنك الاطلاع على إجابتنا على سؤال “هل الاستثمار في الأسهم مربح” وستجد الإجابة الحاسمة.

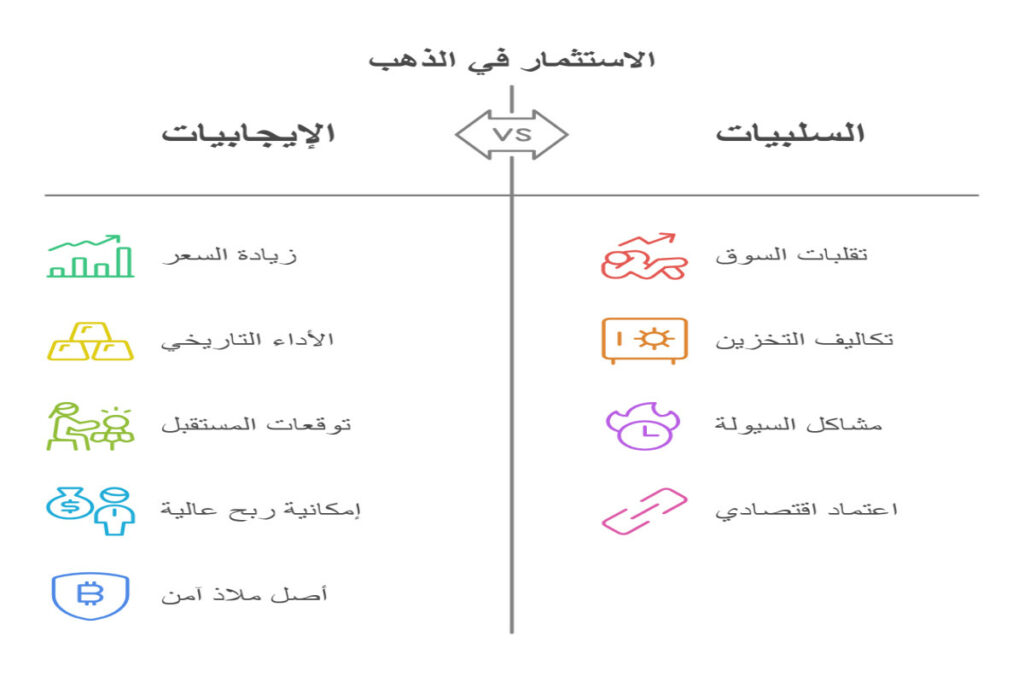

الاستثمار في الذهب

يعد الاستثمار في الذهب أحد أفضل الخيارات الاستثمارية للحفاظ على قيمة مدخراتك من التآكل بفعل التضخم، كما تعد أحد أفضل الخيارات الاستثمارية التي تمكنك من تحقيق الربح بنسبة مخاطرة لا تكاد تذكر.

تتعدد طرق الاستثمار في الذهب ويعد أهم تلك الطرق ما يأتي:

- الاستثمار في الذهب بالطرق التقليدية عبر شراء السبائك.

- تداول الذهب في فسوق الفوركس.

- تداول الذهب عن طريق تداول وحدات صناديق الذهب.

- تداول أسهم الشركات التي تعمل في تعدين، وصياغة، وتجارة الذهب.

الاستثمار في الذهب مناسب للمستثمرين الراغبين في الحفاظ على قيمة مدخراتهم وليس الراغبين عن تحقيق دخل مادي فهو استثمار غير مدر للدخل.

يمكن الاستثمار في الذهب عن طريق أي طريقة من الطرق السابق ذكرها، ويمكنك أن تعرف أكثر عن كيفية الاستثمار في الذهب عن طريق الشرح الذي أعددناه حوله في فوركس تررست.

الاستثمار في العقارات

يتم الاستثمار العقاري التقليدي عن طريق شراء العقار وبيعه لاحقًا لتحقيق ربح من فرق السعر بين سعر الشراء وسعر البيع، أو من خلال امتلاك عقار وتحصيل الإيجار كشكل من أشكال الدخل الثابت.

هناك أيضاً العديد من الطرق الأخرى التي لا تحتاج إلى التدخل في الاستثمار في العقارات مثل:

- صناديق الاستثمار العقاري: هي صناديق تقوم ببيع وشراء العقارات أو شراء العقارات وتأجيرها أو بناء وتطوير العقارات أو كل ما سبق ويكون لك نسبة من أرباح الصندوق، والهدف الأساسي منها هو تحقيق النمو.

- صناديق الريت العقارية: هي صناديق تهدف إلى تحقيق دخل من خلال العقارات عن طريق شراء العقارات وتأجيرها لتحقيق دخل ثابت من تلك العقارات، والهدف منها هو تحقيق دخل وليس تحقيق نمو.

هذا النوع من الاستثمار هو الأفضل للمستثمرين الذين لديهم بالفعل محفظة استثمارية جيدة ويبحثون عن مزيد من التنويع، خاصةً إذا كانوا يهدفون لتحقيق النمو ستكون الصناديق العقارية مثالية.

يمكن شراء وحدات في أي صندوق من صناديق الاستثمار العقاري أو صناديق الريت من خلال فتح حساب في شركة وساطة تتيح لك الوصول إلى سوق الأوراق المالية الذي يحتوي صناديق الريت تلك.

صناديق الاستثمار

تحصل صناديق الاستثمار على عمولة بسيطة تكون في المتوسط 3% فقط من قيمة رأس المال وفي المقابل تقوم هي بإدارة رأس مالك بالنيابة عنك.

يكون للصناديق الاستثمارية أهداف تختلف من صندوق لآخر فهناك مثلاً الصناديق المدرة للدخل، أو الصناديق التي تهدف إلى تنمية رأس المال، أو الصناديق التي تجمع بين كلا الأمرين.

يمكنك اختيار الصندوق الذي يتناسب مع أهدافك الاستثمارية وقدرتك على تحمل المخاطر للاستثمار فيه، وهنا يجب التأكد أن الصندوق يطلب عمولة منطقية لا تزيد عن 5%.

يمكن الاستثمار في الصناديق الاستثمارية عن طريق فتح حساب وساطة في شركة تداول وشراء وحدات ذلك الصندوق المتاحة للتداول في السوق.

تداول الفوركس

يمكنك البدء في تداول الفوركس لبدء تحقيق الأرباح من هذا السوق المليء بالأرباح العالية كونه سوق يحتوي سيولة أكثر من 7.55 ترليون دولار بشكل يومي.

هذا السوق مفتوح على مدار الـ 24 ساعة خلال اليوم، و5 أيام في الأسبوع، وهو السوق المالي الأعلى من حيث السيولة على مستوى العالم.

شرحنا في فوركس ترست العرب كيفية تداول الفوركس في العديد من المناسبات في مقالات وتقارير مستقلة، يمكنك الإطلاع عليها لمزيد من التفاصيل.

الاستثمار في صناديق الاستثمار المتداولة ETFs

تشبه صناديق الاستثمار المتداولة الصناديق الاستثمارية من حيث أنها تجمع أموال المستثمرين لشراء مجموعة من الأوراق المالية، كما أن صناديق الاستثمار المتداولة هي أيضاً يتم إدارتها من قبل شخص متخصص.

يمكن الاستثمار في مثل هذا النوع من الصناديق عن طريق شراء وحدات صناديق الاستثمار المتداولة من البورصة تماماً كما تشتري الأسهم، وتحتفظ بها في محفظتك إلى حين تحقيق أهدافها.

تبقى تلك الوحدات في محفظتك الاستثمارية وتحصل من خلالها على ربح شهري في حال كانت هذه هي طبيعة الأسهم، ويمكن أن تبقى في محفظتك ولا تستفيد منها إلى بنمو سعرها كما هو الحال في العديد من الصناديق.

هنا تجد الإشارة إلى أن هذه الصناديق تدفع عمولة ليست بالقليلة عندما تقوم بشراء وحداتها لذلك يجب أن تحتفظ تلك الوحدات لأطول فترة ممكنة قبل أن تقوم ببيعها لتقليل تلك العمولة.

الاستثمار في العملات الرقمية

الاستثمار في العملات الرقمية يعتبر من أسرع الوسائل لتحقيق الكسب السريع، ويعتبر الاستثمار في العملات الرقمية من الاستثمارات التي لا تحتاج إلى رأس مال كبير للبدء فيها.

هذا الاستثمار مناسب للمستثمرين الشباب الراغبين في خوض هذه المخاطرة فهو سوق عالي المخاطر، ولكن في نفس الوقت يمكنك من خلاله تحقيق أرباح تصل إلى 5 وحتى 10 أضعاف رأس مالك.

سجل للبدأ في التداول من خلال النموذج التالي للحصول على اجابة لجميع استفساراتك الاستثمارية و البدأ باحتراف:

الطرق البديلة للاستثمار

هناك طرق تحتاج إلى معرفة أكثر بالتداول والاستثمار، ولكننا لم نذكرها خاصةً وأننا ذكرنا لك طرق أكثر فعالية منها، ومن تلك الطرق:

- الاستثمار في الصكوك.

- الاستثمار في صناديق الادخار.

- تداول النفط والمعادن.

- الاستثمار في المؤشرات مثل مؤشر S&P 500 (وهو استثمار محرم).

- الاستثمار في سندات (وهو استثمار محرم).

سجل للبدأ في التداول من خلال النموذج التالي للحصول على اجابة لجميع استفساراتك الاستثمارية و البدأ باحتراف:

أفضل أنواع الاستثمارات

تعتبر الأنواع الأربعة التالية هي أفضل 4 أنواع استثمار، ويعتبر النوع الأول منهم هو الأفضل للوقت الحالي:

- استثمار النمو: يتم في هذا النوع من الاستثمارات الاستثمار في في الشركات الصغيرة الناشئة، وهو نوع عالي المخاطرة ولكن يعد بأرباح مذهلة على المدى البعيد.

- الاستثمار الدفاعي: هذا النوع من الاستثمار يعتمد على تخصيص وإدارة الاستثمار بهدف الحفاظ على قيمة رأس المال الأساسي وتجنب التعرض لأي خسائر محتملة.

- استثمارات المشاركة: يكون للصندوق الاستثماري مدير هو من يقرر الأسهم التي سوف يتم شراؤها، ويشتري هذه الأسهم بأموال المستثمرين.

- الاستثمار النقدي: يتضمن هذا النوع من الاستثمارات أي استثمار مالي قصير المدى يهدف لتوفير عائد مادي منخفض المخاطر كالاستثمار في شهادات التوفير.

كيف تختار أفضل استثمار بالنسبة لك؟

يتوقف الأمر على عاملين مهمين جداً وهم قدرتك على تحمل المخاطرة، وأهدافك الاستثمارية، وبالأمثلة التالية تتضح لك كيفية التعامل معهما:

- إذا كنت شخص كبير في السن وقد تقاعدت عن العمل وأردت أن تستثمر مدخراتك لزيادة دخلك لن يكون أمامك سبيل للمخاطرة وسيكون عليك البحث عن استثمارات آمنة كأسهم الشركات الراسخة، والاستثمار العقاري.

- إذا كنت صغير في السن ولديك متسع للمخاطرة سيكون أمامك فرص لتحقيق أرباح كبيرة جداً من أسواق كسوق الفوركس وسوق العملات الرقمية ولكن سيكون معهم درجة أعلى من المخاطر.

- إذا كنت ترغب في تحقيق دخل ثابت سيكون أمامك الاستثمار في الصناديق التي توزع أرباح شهرية سواءً صناديق الإدخار أو صناديق الريت، كما يمكنك الاستثمار في الأسهم التي توزع أرباح.

سجل للبدأ في التداول من خلال النموذج التالي للحصول على اجابة لجميع استفساراتك الاستثمارية و البدأ باحتراف:

ما هي أنواع مخاطر الاستثمار؟

هناك العديد من أنواع مخاطر الاستثمار، منها عوامل خاصة بالاستثمار نفسه، ومنها عوامل خارجية قد تكون خاصة بالسوق المالية في الدولة، أو حتى على مستوى عالمي، نذكر لك أهم تلك المخاطر باختصار في النقاط التالية:

- مخاطر التضخم.

- مخاطر السيولة.

- المخاطر العامة.

- المخاطر الخاصة.

- المخاطر السياسية.

- مخاطر الائتمان أو التخلف عن السداد.

- المخاطر الجيوسياسية.

ما هو أفضل استثمار في كل وقت؟

أفضل استثمار في مناسب في جميع الأوقات هو الاستثمار في صناديق الاستثمار، والسر في ذلك أنها مُربحة ولا تحتاج إلى خبرة.

فهذه الصناديق تقع تحت إدارة شخص متخصص محترف يقوم بإدارة أموال المستثمرين، ويقوم بذلك مقابل رسوم بسيطة لا تزيد عن 3%.

مما يسهل إمكانية الاستثمار على من لا يمتلكون الخبرة الكافية للقيام به بأنفسهم، وخيار ممتاز أيضاً لمن لا يمتلكون الوقت لإدارة أموالهم.

صناديق الاستثمار آمنة، ومٌربحة، ومناسبة في جميع الأوقات.

لماذا صناديق الاستثمار هي أفضل استثمار في كل وقت؟

السر يكمن في كونها تقع تحت إدارة مدير الصندوق، وهو شخص مخصص ومحترف في الاستثمار، وهو يمكنه:

- الاستثمار في الذهب عندما يكون الذهب أفضل استثمار.

- الاستثمار في العقارات عندما تكون العقارات أفضل استثمار.

- الاستثمار في السلع عندما تكون السلع أفضل استثمار.

- الاستثمار في صكوك عدما تكون الصكوك أفضل استثمار.

ويمكنك القياس على ذلك في جميع الأوقات، فهو شخص محترف ويعرف ما يقوم به.

يمكنك التعرف على كيفية الاستثمار في صناديق الاستثمار من خلال الشرح الذي أعددناه في فوركس ترست بعنوان “طريقة الاستثمار في صناديق الاستثمار.

سجل للبدأ في التداول من خلال النموذج التالي للحصول على اجابة لجميع استفساراتك الاستثمارية و البدأ باحتراف:

الأسئلة الشائعة حول أفضل طرق الاستثمار في الوقت الحالي

جمعنا لك مجموعة من أهم الأسئلة التي ترددت بين المستثمرين حول أفضل استثمار في الوقت الحالي، ونذكر لك أهم تلك الأسئلة مع اجاباتها في الأسطر التالية.

ما هو أفضل استثمار للمبتدئين؟

أفضل استثمار للمبتدئين هو الاستثمار في الصناديق الاستثمارية، وسبب ذلك يرجع إلى أن 89% تقريباً المستثمرين المبتدئين يخسرون أموالهم، وذلك بحسب إحصائية قامت بها هيئة AMF الفرنسية.

لذلك أن تستثمر أموالك بنفسك قبل أن يكون لديك الخبرة الكافية ليس بالخيار الجيد، ويكون الاستثمار في الصناديق الاستثمارية أفضل بكثير.

خاصةً وأن نسبة الصناديق الاستثمارية تحقق أداء أفضل من أداء 80% من المستثمرين في نفس السوق.

ايه أحسن حاجة استثمر فيها فلوسي؟

في حال كان عندك خبرة أفضل حاجة تستثمر فيها فلوسك هي الأسهم، أما في حال لم يكن لديك خبرة أفضل حاجة تستثمر فيها هي الصناديق الاستثمارية.

ما هي أكثر أنواع الاستثمار خطورة حالياً؟

في ظل عدم اليقين الموجود حالياً في الأسواق المالية يعتبر الاستثمار في العملات الرقمية هو الأعلى مخاطرة على الإطلاق في الوقت الحالي.

ما هي أكثر أنواع الاستثمار أماناً؟

يعد الاستثمار في الذهب أحد أكثر الخيارات الاستثمارية أماناً على الإطلاق التي يمكن للمستثمر اللجوء إليها عند الأزمات والتقلبات الاقتصادية، كما يمكن اللجوء إليها بغرض الحفاظ على قيمة المدخرات من التآكل بفعل التضخم.

حيث يرتفع سعر الذهب وقت الأزمات الاقتصادية بفعل زيادة الطلب عليه، كما يتناسب طردياً مع التضخم وتزداد قيمتها كلما زاد التضخم.

كما تزداد قيمة الذهب بمرور الوقت ويكون الاستثمار في الذهب هو الأفضل في حال الاستثمار طويل المدى عن مقارنته بإستثمار آخر كشهادات البنوك على سبيل المثال.

ما هي أفضل أنواع الاستثمار أوقات الأزمات؟

يعد أفضل تلك الملاذات الآمنة على الإطلاق هو الاستثمار في معدن قيمته ثابتة كالذهب كونه سلعة تتناسب طردياً مع التضخم، فكلما زاد التضخم زادت قيمة مدخرات المستثمرين.

وحتى لو كانت الأزمات الاقتصادية على مستوى عالمي فيظل هو الخيار الأمثل حيث يتناسب عكسياً مع الدولار فكلما قلت قيمة الدولار زادت قيمة الذهب.

كما أن الذهب قيمته ثابتة تقريباً وتزداد مع مرور الوقت، مما لا يشكل خطراً على مدخراتك لو جمدتها في صورة ذهب لوقت طويل بل سيأتي عليها بشكل ايجابي.

في حال كان لديك المزيد من الأسئلة يمكنك مشاركتها معنا في التعليقات وسيقوم خبير فوركس ترست العرب بالرد عليك في أقرب وقت ممكن.