كيفية إدارة المحفظة الاستثمارية للمبتدئين

إدارة المحفظة الاستثمارية يعتبر الأساس الذي تُبني عليه المحفظة الاستثمارية منذ بدايتها، وذلك يختلف من محفظة لأخرى بناءً على اختلاف الحالة المالية للمتداول، وعمره، وقدرته على تحمل المخاطر.

حيث يختلف المتداول الصغير في السن، والذي يمتلك قدرة كبيرة على تحمل المخاطر أكبر مِن مَن هُم أكبر منه سِناً.

دوري في هذا المقال هو أن أوضح لك أفضل طريقة لإدارة المحفظة الاستثمارية، وكيفية معرفة قدرتك على تحمل المخاطر بناءً على سنك ووضعك المالي، وتوضيح كل ما تحتاج إلى معرفته لإدارة محفظتك الاستثمارية بنجاح.

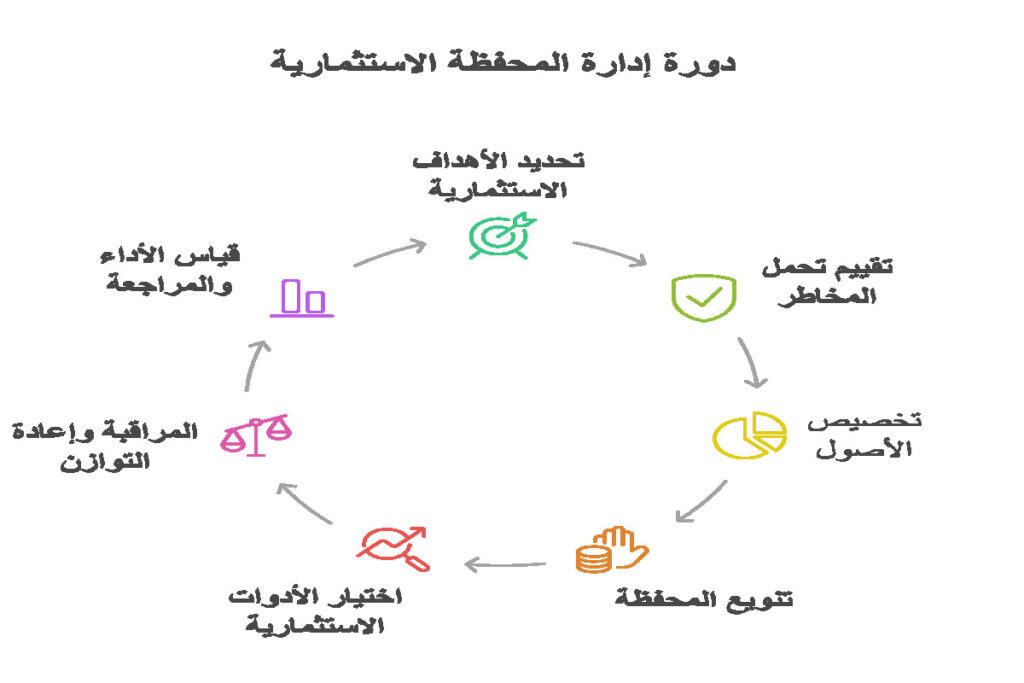

ما هي الخطوات السبع لإدارة المحفظة الاستثمارية؟

تنقسم خطوات إدارة المحفظة الاستثمارية بالشكل الصحيح إلى 7 خطوات أساسية، وهم:

- تحديد الأهداف الاستثمارية للمستثمر: يجب أن تحدد بوضوح لماذا تقوم بإنشاء هذه المحفظة (شراء منزل، الحفاظ على رأس المال، تنمية رأس المال، بناء ثروة) أو أي سبب آخر.

- تقييم مدى قدرتك على تحمل المخاطر: قدرتك على تحمل المخاطر تتوقف على وضعك المالي وعمرك ومدى قدرتك النفسية على تحمل المخاطر، حددها جيداً قبل بناء المحفظة.

- تخصيص الأصول داخل محفظتك: هذه الخطوة تكون مبنية على الأهداف والقدرة على تحمل المخاطر، فتقوم مثلاً بتخصيص 60% للأسهم، و40% للأصول منخفضة المخاطر كالذهب والصناديق الاستثمارية.

- تنويع المحفظة: قم بتنويع محفظتك بناءً على طريقة تخصيصك لها، فلو كنت تخصص 60% للأسهم وزعها على 4 أسهم مثلاً فتضع 15% في كل سهم، مع تقسيم الـ 40% على ذهب وصناديق بـ 20% لكلاً منهما.

- اختر الأدوات الاستثمارية المناسبة: عند اختيار الأسهم مثلاً لو كنت مستثمر طويل الأجل اختر الأسهم التي لها مستقبل كبير بعد 10 سنوات من الآن، وفي حال كنت ترغب في تحقيق دخل ابحث عن الأسهم الموزعة للأرباح.

- المراقبة وإعادة التوازن: راقب أداء محفظتك بانتظام وبشكل دوري لتقوم بإعادة توازنها إذا انحرفت عن المسار الصحيح.

- قياس الأداء والمراجعة: قم بتقييم أداء المحفظة وتأكد من كونها تسير في الطريق الصحيح نحو تحقيق أهدافك.

تنويه مهم متعلق بإدارة المحفظة الاستثمارية

تجدر الإشارة إلى أمر مهم الكثير من الناس يُسيء فهمه وهو المراقبة وإعادة التوزان، الفهم الصحيح لهذه المسألة مبني على أمرين:

- الأسهم لا تسير دائماً كما هو مخطط لها؛ لذلك يجب أن تُعيد توزيع استثماراتك من وقت لآخر بالشكل الصحيح، وأن تُعيد توزيع رأس مالك بالشكل المناسب.

- في بعض الأوقات تكون الأسواق المالية أكثر نمواً أو أكثر تحفظاً ومن المهم أن تجعل محفظتك تسير وفق وضع السوق وليس عكسه، وهذا جانب مهم قد تغير ترتيب محفظتك بشكل كبير لأجله.

يمكنك استخدام حاسبة المحفظة الاستثمارية لتقسيم رأس مالك بالشكل المناسب على أنواع الأصول المختلفة.

حاسبة توزيع أرباح المحفظة الاستثمارية

🌟 بوت التوزيع الاستثماري الذكي

أدخل بياناتك للحصول على توزيع محفظتك الأمثل خلال 60 ثانية!

إدارة رأس المال في محفظتك الاستثمارية

هنا نأتي لأهم نقطة وهي إدارة رأس المال، حيث يجب أن يكون لديك نوع من الانضباط وانت تتعامل مع أموالك، وذلك يتمثل في:

- توزيع رأس مالك على العديد من الاستثمارات.

- إدارة المخاطر لرأس مالك وعدم المخاطر بجزء كبير.

- تنويع محفظتك في عدة مجالات (كالعقارات، والنفط، والتكنولوجيا).

فمثلاً لو كنت تستثمر في الأسهم سيكون عليك شراء أسهم عقارات (للنمو)، وأسهم صناديق ريت (للحصول على توزيعات)، وأسهم سيارات، وأسهم تكنولوجيا، وأسهم شركات نفط وغيرها من أنواع الأسهم.

مع الأخذ بعين الاعتبار أنه يجب أن توزع أسهمك على أكثر من سهم داخل نفس القطاع، فتمتلك سهمين مختلفين في المجال العقاري مثلاً.

عملية انشاء المحفظة الاستثمارية الادخارية

يمكنك انشاء المحفظة الاستثمارية بكل بساطة وحسب عدة من الخطوات.

في البداية، يجب تحديد المعلومات الأساسية للمحفظة، مثل الفترة الزمنية، وقطاعات الأسهم، والشركات.

سوف يساعدك ذلك في تجنب الخسائر بالاضافة الى زيادة نسبة الارباح.

بعد ذلك، يجب تحديد تفاصيل المحفظة الاستثمارية الادخارية مثل تحديد الشركات التي ترغب الاستثمار فيها وتحديد القطاعات.

تحديد التكاليف

بصفتك مستثمرًا بغرض الادخار، فإنك تلتزم على المدى الطويل في مراقبة استثماراتك تنمو بشكل منتظم على مدى خمس إلى عشر سنوات.

عندما تبدأ في بناء محفظتك، ضع أولاً قائمة بأي نفقات كبيرة ستتحملها على مدار السنوات الخمس المقبلة. ضع المال جانباً حتى تتمكن من الوصول إليه بسرعة لهذه النفقات.

سيؤدي ذلك إلى تقليل إغراء زيادة الاستثمار في محفظة الأسهم طويلة الأجل، فقد يؤدي هذا الدافع في التأثير بشكل سلبي على رصيد الأصول الموجود في المحفظة بالاضافة الى زيادة رسوم التداول عند اغلاق الصفقات.

بعد التسجيل سيتواصل معك مسؤول الاستثمار لمساعدتك في اختيار افضل استثمار

الاستثمار في المحفظة المالية بشكل منتظم

يجب الاستثمار بشكل منتظم بمجرد انشاء المحفظة الاستثمارية. فمن الأفضل شراء الأسهم بشكل دوري من خلال محفظتك بدلاً من شراء الأسهم كمجموعة مرة واحدة في السنة.

حيث يمكنك تسوية متوسط السعر الذي تستثمر به في الأسهم.

على الرغم من أن شراء الأسهم بكميات كبيرة يقلل من رسوم التداول، إلا أن الخطر يكمن في أن ينتهي بك الأمر بشراء ما يبلغ 10،000 دولار من أسهم الشركة.

مثلا عندما يكون سعرها في اليوم الواحد أعلى بنسبة 20٪ من متوسط سعرها خلال الفترة المتبقية في نفس العام.

قد يكون هناك تأثير سلبي كبير على القيمة النهائية لمحفظتك عند القيام بذلك عدة مرات.

تعدد الأسهم

هنالك نوعا من التخبط بين محترفي التداول عند تحديد عدد الأسهم والشركات المثالي في التداول.

حيث كانت تكفي 10 شركات للتداول قبل 20 عاما إذا كان المتداول يرغب زيادة عدد الأسهم بهدف تعويض الخسائر الناتجة عن بعض الاسهم الاخرى.

ولكن ومع مرور الزمن، زادت تقلبات السوق، مما يزيد احتمال حصول الخسائر الكبرى في بعض الشركات، نتيجة لذلك، أصبح العدد المثالي للشركات عند تداول الأسهم 15 شركة على الأقل.

ينصح العديد من المتداولين المحترفين في الاستثمار في 15 شركة على الاقل لتكون محفظتك الاستثمارية متنوعة لضمان جني الأرباح.

الجودة أهم من الكمية

يقوم البعض من المستثمرين الذين يملكون محفظة مالية كبيرة في شراء ما يزيد عن ٢٠٠ سهم، ولكن يعتقد المحللون بأن هناك فائدة قليلة في أن يمتلك المستثمرون الأفراد أكثر من 40 سهم.

في هذه المرحلة كما يقولون، فإن الفائدة التي يضيفها كل سهم إضافي من حيث تقليل المخاطر ضئيلة للغاية.

ومع ذلك، هناك شيء واحد يتفق عليه الجميع، وهو أن وجود عدد كبير من الأسهم في محفظتك أمر ضروري.

تنويع المحفظة المالية من خلال الاستثمار في الشركات المختلفة

يساعدك الاستثمار في القطاعات المختلفة في تجنب الخسائر، بينما يساعدك شراء الأسهم من شركات متعددة في حماية استثماراتك من الأسهم المتقلبة.

من الوارد حصول انخفاض مفاجئ في اسهم احد الشركات في قطاع معين بغض النظر عن مدى جودة تحليلك الأولي. قد يستمر هذا الأداء الضعيف أحيانًا طوال عمر محفظتك.

بناء المحفظة الاستثمارية والادخارية

يجب موازنة محفظتك المالية الادخارية لتحقيق النسبة الصحيحة من الربح إلى الخسارة. كما يجب تنويع محفظتك الاستثمارية من حيث القطاعات والمجالات.

نقدم لك هذا الملخص الإرشادي الذي يوضح كيفية تنويع المحفظة الاستثمارية والادخارية بحيث تتضمن مختلف أنواع الشركات والقطاعات.

التوزيع حسب حجم الشركات

عند توزيع الأسهم يجب الأخذ بعين الاعتبار أحجام الشركات صاحبة تلك الأسهم، وهي كالتالي:

- الشركات ذات رؤوس الأموال الكبيرة.

- الشركات ذات رؤوس الأموال المتوسطة.

- الشركات ذات رؤوس الأموال الصغيرة.

الشركات ذات رؤوس الأموال الكبيرة

تعتبر الشركات الكبرى (او ما تسمى بشركات “Blue chip”) شركات مستقرة وقوية مالياً، بالرغم من انه تقل فرصها في التطور والنمو بالمقارنة مع الشركات ذات رؤوس الأموال الصغيرة والشركات الجديدة.

تقدم الشركات ذات الرؤوس الكبيرة الأرباح بشكل منتظم وتتميز هذه الشركات باستقرارها خلال الفترات الاقتصادية المتقلبة.

الشركات ذات رؤوس الأموال المتوسطة

يجب ان تبلغ نسبة أسهم الشركات ذات رؤوس الأموال المتوسطة ما يقارب ١٥-٢٠٪. ذلك بسبب انه تتميز هذه الشركات بفرصة أكبر للنمو والتطور بالمقارنة مع الشركات ذات رؤوس الأموال الكبيرة بالاضافة الى استقرارها أثناء تقلب السوق.

الشركات ذات رؤوس الأموال الصغيرة

تزيد نسبة المخاطرة عند التداول في هذه الشركات، ولكن إذا كنت محظوظًا، فقد يتفوق أداءها بشكل كبير على سوق الأسهم الاخرى مما يزيد من نسبة الربح في محفظتك.

المقارنة بين أسهم الربح وأسهم القيمة

تختلف أسهم الربح عن أسهم القيمة في العديد من النقاط، ولذلك نقدم لك نبذة عن كل نوع منهما فيما يلي.

أسهم الربح

كما يجب الحرص على التنويع بين الاسهم في محفظتك الاستثمارية عند التداول.

فيجب أن يكون لديك اسهم الربح وأسهم القيمة في المحفظة الاستثمارية والادخارية، ذلك بسبب تقلب الأسهم في السوق في مختلف الفترات الزمنية.

يجب أن تبلغ نسبة أسهم القيمة 85% من النسبة الكلية في محفظتك الاستثمارية، ذلك لأن الربح الناتج عن أسهم القيمة اكبر من الربح الناتج عن اسهم الربح.

أسهم القيمة

يقوم المتداولون في تعيين النسبة الاكبر من المحفظة الاستثمارية والادخارية لأسهم القيمة أو الدخل، أو ما يقارب 85٪ من النسبة الكلية للمحفظة المالية.

حيث يزيد الربح الناتج عن أسهم القيمة عن أسهم الربح، وتقارب أرباحها الشركات ذات الرؤوس الكبيرة (شركات Blue chip).

المقارنة بين الأسهم المستقرة والأسهم المتقلبة

الأسهم المستقرة

تتضمن المحفظة الاستثمارية الادخارية نسبة 60-70٪ من الاسهم المستقرة أو أسهم القطاعات “الدفاعية”.

تتميز منتجات وخدمات هذا النوع من القطاعات باستمرارية الإقبال عليها حتى في فترات هبوط السوق والاقتصاد. وبالتالي تكون أسعار أسهم هذه الشركات مستقرة وثابتة في تلك الفترات.

الأسهم المتقلبة

يجب ان تتضمن محفظتك الاستثمارية الادخارية الاسهم المتقلبة بنسبة تصل الى 30-40٪.

حيث تزيد أرباح هذا النوع من الأسهم عن أرباح اسهم السوق الأخرى في فترات صعود السوق مثل قطاع البنوك، ولكن قد تنخفض الأرباح بشكل كبير عند هبوطه.

نتيجة لذلك، يجب على المتداول أن يقوم في التحليل الأولي بشكل دقيق عند اختيار الأسهم المتقلبة.

عليك أن تبحث عن الشركات ذات مستقبل مزدهر في هذا النوع من القطاعات أو التي تملك رصيد جيد يتحمل هبوط السوق لفترات طويلة.

المقارنة بين الشركات المحلية والشركات الدولية

من الآمن التداول في الشركات المحلية. ذلك لأن الفروقات في العملات قد تؤثر سلبا على استثماراتك، بالاضافة الى بعض الاسواق، حيث تعتبر الأسواق الجديدة أكثر تقلبا.

لهذا السبب، تتضمن المحفظة المالية الادخارية أسهم الشركات المحلية في الغالب.

يشتري المتداولون أسهم الشركات المعروفة وذات التاريخ المرموق عند تداول أسهم الشركات الدولية. تتميز هذه الشركات باستمرارية الدخل والأرباح بشكل منتظم، مثل شركة كوكا كولا.

الخلاصة حول كيفية إدارة المحفظة الاستثمارية

يمكن إدارة المحفظة الاستثمارية عبر القيام بالأمور التالية:

يجب أولاً التعرف على الثروة وحساب حجم الديون.

تقسيم المال حسب الاستثمارات المتنوعة وتقييم مدى جدوى كل استثمار أو صفقة على حدة.

اختيار منتجات التداول المناسبة.

تحديد المخاطر المحتملة الأشد قسوة والاستعداد لها، مع التعرف على مخاطر كل صفقة ونسب النجاح فيها.

تقديم الاقتراحات والحلول الاستثمارية المساعدة على تصريف المال في مسارات يمكنها تحقيق الأرباح وزيادة الدخل الناتج من الاستثمار.

مراقبة الوضع المالي باستمرار والاستعداد للمشكلات المتوقعة.

الأسئلة الشائعة حول كيفية إدارة المحفظة الاستثمارية للمبتدئين

جمعنا لك مجموعة من أهم الأسئلة التي ترددت حول كيفية إدارة المحفظة الاستثمارية للمبتدئين، نذكر لك تلك الأسئلة مع إجاباتها فيما يلي.

ما هي أفضل محفظة تداول في البنوك السعودية؟

بناءً على تفضيل الغالبية العظمى من العملاء كانت محفظة الراجحي المالية هي المحفظة الأولى على مستوى السعودية، ويأتي بعدها مباشرةً محفظة الأهلي كابيتال كثاني أفضل محفظة مفضلة بين الجمهور السعودي.

ما هي أفضل محفظة الكترونية في السعودية؟

المحفظة الالكترونية رقم 1 على مستوى السعودي هي محفظة STC Pay وبلا منازع حتى وقتنا الحالي.

ما هي أفضل شركة إدارة محافظ في السعودية؟

هناك العديد من شركات إدارة المحافظ في السعودية، على مستوى الشخصي وبناءً على خبرتي الطويلة في الأسواق المالية أجد أن مؤسسة الراجحي المالية هي الخيار الأفضل.

يأتي بعدها عدة خيارات، أهمها:

- الأهلي كابيتال.

- دراية كابيتال.

- الجزيرة كابيتال.

- الرياض المالية.

ما هي الخطوات الخمس لإدارة المحفظة؟

يمكنك البدء في إدارة المحفظة الاستثمارية الخاصة بك عبر الخطوات البسيطة التالية:

- تحديد الأهداف من التداول.

- إدارة رأس المال.

- اختيار الاستثمارات.

- متابعة المحفظة بشكل دوري.

- القيام بإدارة المخاطر بشكل صارم.

ما الفرق بين المحفظة والصندوق الاستثماري؟

المحفظة هي سلة أوراق مالية يملكها المستثمر أو المؤسسة المالية بامتلاك مباشر، أما الصندوق الاستثماري فهو صندوق يقوم بإدارة رؤوس أموال المستثمرين عبر توزيعها على سلة أوراق مالية يمتلكونها بشكل غير مباشر.

ما هي مخاطر المحفظة الاستثمارية؟

تختلف مخاطر المحفظة الاستثمارية حسب نوع الأصول التي تتضمنها المحفظة، ولكن في المجمل تتمثل مخاطر المحفظة الاستثمارية الرئيسية في المخاطر التالية:

- مخاطر السوق.

- مخاطر السيولة.

- مخاطر التضخم.

- مخاطر تغير سعر الصرف.

- مخاطر الانزلاق السعري (في حال كان محفظة مضاربة).

كيف أُدير المحفظة الاستثمارية الادخارية؟

يتم انشاء المحفظة المالية بغرض الادخار لاستخدامها على المدى البعيد، حيث يتم استخدامها لفترات تمتد من ٥ الى ١٠ سنوات، بحيث تتضمن اسهم الشركات الكبرى لكسب الارباح بشكل مستمر ومنتظم.

تعتبر المحفظة المالية الادخارية هي الانسب لك اذا كنت ترغب التداول بأقل الخسائر وترغب باسترجاع كل المبالغ المالية المستخدمة في الاستثمار والتداول.

فيمكنك انشاء المحفظة المالية للادخار للحصول على المال بشكل منتظم في مرحلة التقاعد.

كيف تتجنب الخسارة؟

ليس من المضمون تجنب الخسائر بشكل كامل في التداول باستخدام المحفظة الاستثمارية والادخارية.

فمن المهم إتباع استراتيجية تنويع المحفظة المالية والتداول في الشركات ذات الرؤوس الصغيرة، والأسهم المتقلبة لجني الأرباح بشكل أسرع.

هل يمكن الاستثمار في المحافظ الاستثمارية مع مردود ثابت؟

نعم يمكن التداول من خلال التنويع في المحفظة الاستثمارية, تعرف على استراتيجيات الاستثمار من خلال مقال فوركس ترست العرب.

كيف ابدأ في الاستثمار الان؟

نعم يمكن البدأ في الاستثمار من خلال التسجيل على النموذج على الموقع.

الملخص

- يتم انشاء المحفظة الاستثمارية الادخارية وإدارتها على المدى البعيد وتتضمن أسهم الشركات الكبيرة والمرموقة التي توفر الأرباح بشكل مستمر وتقلل الخسائر.

- تبلغ أرباح المحفظة الاستثمارية الادخارية نسبة ٦٪ سنويا، ولكن قد تتغير هذه النسبة بمرور السنوات

- يجب الإلتزام في المحفظة الاستثمارية الادخارية على مدار ٥-١٠ سنوات

- يساعد الاستثمار بشكل منتظم تسوية متوسط سعر شراء الأسهم

- يجب تنويع المحفظة الاستثمارية الادخارية لعدد يصل إلى ١٥ سهم على الأقل

- تتضمن المحفظة الاستثمارية الادخارية نسبة ٦٠-٧٠٪ من أسهم الشركات ذات رؤوس الاموال الكبيرة، و١٥-٢٠٪ من أسهم الشركات ذات رؤوس الأموال المتوسطة، و١٠٪ من أسهم الشركات ذات رؤوس الأموال الصغيرة

- تتضمن المحفظة الاستثمارية الادخارية نسبة ٨٥٪ من أسهم القيمة ونسبة ١٥٪ من أسهم الربح

- تتضمن المحفظة الاستثمارية الادخارية نسبة ٦٠-٧٠٪ من الاسهم المستقرة “الدفاعية” و ٣٠-٤-٪ من الاسهم المتقلبة

- يفضل ان تتضمن المحفظة الاستثمارية الادخارية اسهم الشركات المحلية

في حال كان لديك المزيد من الأسئلة يمكنك مشاركتها معنا عبر التعليقات وسنقوم بالرد عليك في أقرب وقت ممكن.

كما يمكنك التواصل معنا عبر واتس اب وسنقوم بالرد عليك بشكل فوري.