كيفية تداول السندات الغير مضمونة

السندات الغير مضمونة هي نوع من أخطر أنواع السندات، وهي لا تختلف عن بقية السندات الأخرى في طبيعتها بل تختلف في درجة المخاطرة وفي الأرباح المتوقعة بالتبعية.

نوضح لك في هذا الشرح ما هي السندات غير المضمونة، وما هي مميزاتها، وعيوبها، وكيفية تداولها، والفرق بينها وبين السندات العادية، كما نجيب عن أهم الأسئلة التي ترددت حول السندات الغير مضمونة.

ما هي السندات الغير مضمونة؟

السندات الغير مضمونة هي سندات تكون غير مضمونة بأي أصول أو ضمانات من الجهة المصدرة للسند، وتعتمد فقط على ثقة المستثمر في قدرة تلك الجهة على السداد.

غالباً ما تكون الجهة المصدرة للسندات الغير مضمونة شركات، ويتم استخدامها بشكل مشابه للسندات التقليدية، ولكنها غير مضمونة بضمانات عينية أو أصول.

تعد سندات الخزنة الأمريكية مثالًا على السندات غير المضمونة بضمان عيني أو الأصول.

يتم استخدام السندات غير المضمونة غالبًا من قبل الشركات الكبيرة التي تملك تدفقات نقدية كبيرة والكثير من الأصول وذلك بهدف تجنب تجميد الأصول لتلك الشركات.

كيف يمكن تداول السندات الغير مضمونة؟

يمكن تداول السندات الغير مضمونة تماماً كما يتم تداول أي نوع آخر من السندات وذلك عبر شركات الوساطة، ويمكنك القيام بذلك عبر الخطوات التالية:

- اختيار شركة وساطة مرخصة وموثوقة.

- فتح حساب في تلك الشركة.

- تفعيل حسابك.

- شحن حسابك بالمال الكافي لبدء التداول.

- اختيار السندات الغير مضمونة من السوق.

- شراء السند المطلوب شرائه.

ستجد تلك الأسهم في الأسواق المالية تحت أسم (السندات غير المضمونة، أو السندات العادية، وباللغة الإنجليزية ستجد أن أسمها (Debentures).

أرباح السندات الغير مضمونة

تتميز السندات غير المضمونة بأنها تحقق أرباح أكثر بكثير من السندات العادية، ولكن في نفس الوقت تكون غير مضمونة السداد كون الجهة المصدرة لها ذات جدارة ائتمانية ضعيفة.

تكون هذه السندات هي الأكبر ربحية بالتبعية وذلك لأن المتداولين لا يقومون بشرائها وهو ما يقلل الطلب فتقوم الشركات المصدرة لها بجعل هامش الربح (العائد) فيها كبير لجذب المتداولين لشرائها.

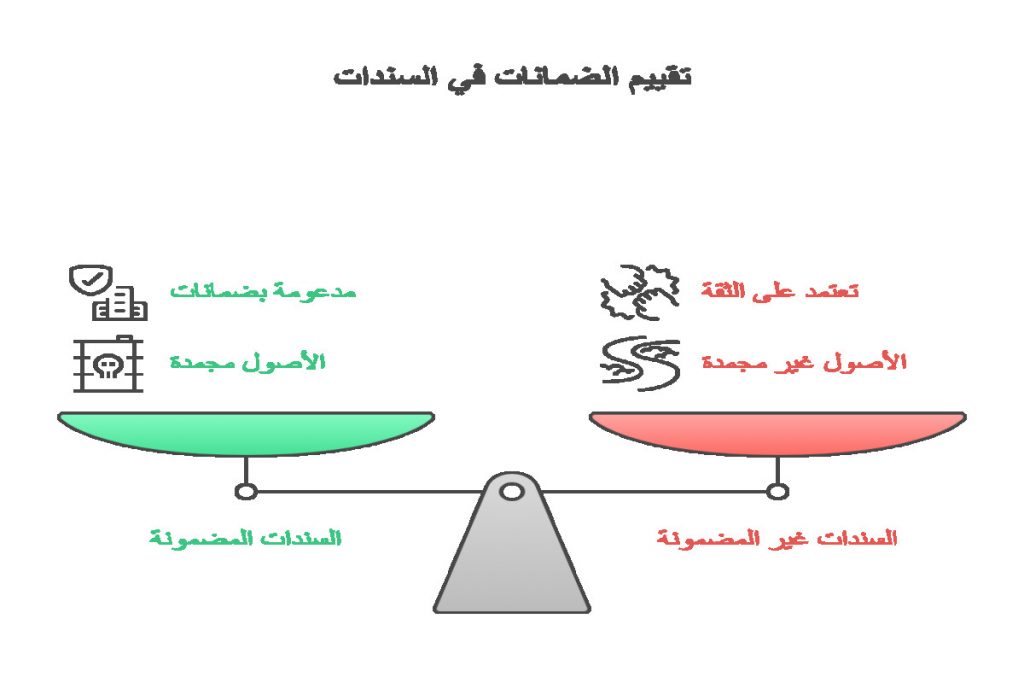

مقارنة بين السندات المضمونة والسندات غير المضمونة

السندات المضمونة هي التي تكون مضمونة بشيء مادي آخر، فمثلا تكون سندات الرهن العقاري مضمونة بأرض أو بمبنى معين.

كما يمكن اصدار سندات المعدات من قبل الشركات، وتكون هذه السندات مرهونة بآلة او معدات معينة.

هنالك نوعًا آخر من السندات وهو السندات غير المضمونة، وهي سندات تعتمد على أن المتداولين سيقومون بشرائها من الشركات الموثوقة من قبل المستثمرين لضمان حصولهم على الأموال بعد إقراضها للشركة.

يتم إصدار السندات غير المضمونة عادةً من قبل الشركات الكبيرة التي تملك نسبة كبيرة من السيولة النقدية وتقييمات جيدة من قبل المستثمرين.

حيث تفضل الشركات الكبرى عادةً بإصدار السندات غير المضمونة بدلاً من السندات المضمونة بأصول أخرى بهدف تجنب تجميد الأصول.

كما قد تصدر بعض الشركات السندات غير المضمونة في حال استخدام معظم الأصول التي تملكها كضمان لسندات القروض الأخرى.

لذلك يجب الحذر من المخاطر المحتملة الناتجة عن شراء السندات غير المضمونة في هذه الشركات.

السندات القابلة وغير القابلة للتحويل إلى أسهم

تسمح بعض الشركات للمستثمرين بتحويل السندات غير المضمونة لأصول على شكل أسهم في الشركة، مما يجذب المزيد من المستثمرين ،وذلك لقدرتهم على تملك رأس المال في الشركة.

هنالك عدة أنواع من السندات غير المضمونة التي يمكن تحويلها إلى أسهم، حيث تعطي الشركات الخيار للمستثمر بتحويل السندات إلى أسهم في الوقت المناسب لهم.

يوجد نوعًا من المخاطرة على كل من الشركة والمستثمر عند شراء السندات غير المضمونة.

حيث تتمثل المخاطر على الشركة من خلال السماح بتحويل السندات إلى أسهم في الشركة مما يؤدي زعزعة ملكية الشركة. بينما تتمثل المخاطر بالنسبة للمستثمر أنه قد يخسر المال التي تم إقراضه للشركة في حال لم تجني الشركة الأرباح.

شراء السندات في حال إفلاس الشركة

قد تغلق شركة ما أبوابها في فترات مختلفة، تصبح أصول الشركة في تلك الحالة على شكل السيولة النقدية.

لهذا السبب يصدر أمرًا من قبل الشركة أن يتم إعطاء المستثمرين في السندات حقهم.

ولكن يتم توزيع المبالغ النقدية على المستثمرين الذين قاموا بشراء السندات المضمونة أولًا، ثم بعد ذلك يتم توزيعها على المستثمرين في السندات غير المضمونة، وأخيرا يتم توزيع المبالغ النقدية على المساهمين بعد ذلك.

لذلك تزيد نسبة شراء السندات غير المضمونة في الشركات الموثوقة التي يتأكد المستثمرون أنها سوف تقوم حتمًا بإرجاع أموال بعد اقتراضها بالإضافة إلى العمولات.

وذلك لتجنب حصول الخسائر في حال شراء السندات غير المضمونة في الشركات المتقلبة.

السندات غير المضمونة حول العالم

يختلف استخدام مصطلح debenture حول العالم، حيث تعد debentures في الولايات المتحدة الأمريكية هي السندات غير المضمونة.

بينما يشير مصطلح Debentures إلى السندات المضمونة بأصل ما في بريطانيا والتي يصاحبها معدل عمولة ثابت.

سوق الأوراق العالمية مليء بمثل هذا النوع من السندات، حيث يعتبر سوق الأوراق العالمية هو السوق المالي الأكثر تنوعاً في العالم.

الأسئلة الشائعة حول السندات الغير مضمونة

جمعنا لك مجموعة من أهم الأسئلة حول السندات الغير مضمونة، نذكر لك تلك الأسئلة مع إجاباتها فيما يلي.

هل يمكن تحويل السندات الغير مضمونة إلى أسهم؟

يمكن تحويل السندات غير المضمونة الى أسهم في الشركة بعد مرور فترة من الزمن.

لماذا تقوم الشركات الكبرى بإصدار سندات غير مضمونة؟

تلجأ الشركات إلى مثل هذا النوع من السندات لتجنب الحجز على أصول تلك الشركات من قبل مُلاك السندات.

حيث في حالة السندات المضمونة في حال تأخر الشركة على السندات يحق لملاكها بأن يستحوذوا على جزء من أصول الشركة.

ما هي أكثر السندات غير المضمونة شيوعاً؟

تعتبر سندات خزنة الولايات المتحدة الامريكية أكثر السندات غير المضمونة شيوعًا بين المستثمرين.

حيث يتم شراء السندات من قبل عدد كبير من الناس لثقتهم بأن الحكومة الأمريكية سوف تقوم بسد الديون ودفع العمولات.

في حال كان لديك المزيد من الأسئلة يمكنك مشاركتها معنا عبر التعليقات وسنقوم بالرد عليك في أقرب وقت ممكن.